En Colombia una de las obligaciones formales que tienen las personas, es expedir facturas por las operaciones que realicen. De acuerdo con lo estipulado en el artículo 615 del Estatuto Tributario- E.T. establece las personas que deben expedir factura, independiente de la calidad de contribuyentes o no contribuyentes de los impuestos administrados por la Dirección General de Impuestos Nacionales- DIAN.

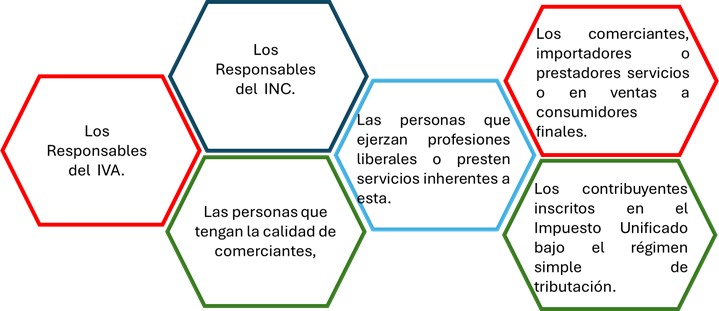

En la Figura No.1 se relacionan los obligados a facturar, en lo cual, si la persona es responsable de IVA (antes Régimen Común), tiene la obligación de hacerlo, sin excepción. De igual manera es importante manifestar que las personas jurídicas deben expedir factura independientemente que sean de derecho privado o público.

Figura 1 Obligados a Facturar.

El no cumplimiento con esta obligación (Facturar) será objeto de sanción, por lo que es importante conocer quiénes son las personas o contribuyentes obligadas a expedir factura, y que deben hacerlo electrónicamente.

No se requiere la expedición de factura de acuerdo a lo contemplado en el artículo 616-2 del E.T. en las operaciones realizadas por bancos, corporaciones financieras, corporaciones de ahorro y vivienda y las compañías de financiamiento comercial. Tampoco existirá esta obligación en las ventas efectuadas por los responsables del régimen simplificado (Hoy no responsables de IVA).

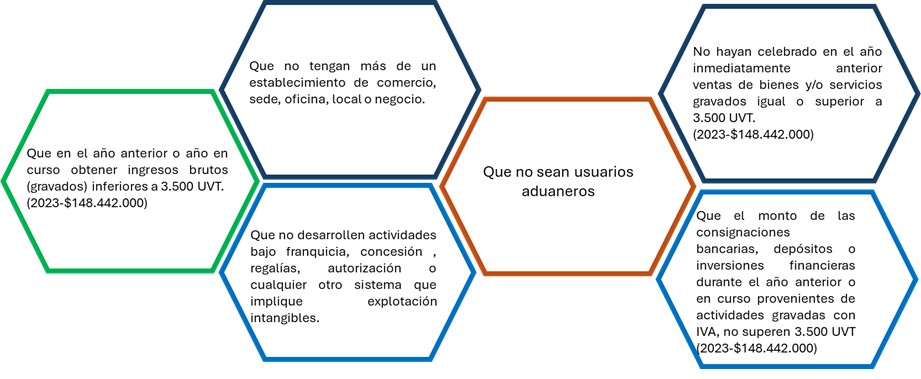

Ahora bien, existen personas naturales que no son responsables del IVA (antes Régimen Simplificado) que no tienen obligación de expedir factura, en ese caso quien efectúe la compra a estas personas, deberá elaborar un documento equivalente hoy llamado documento soporte. Para saber si usted es no responsable de IVA, la persona natural debe cumplir con las condiciones establecidas en el parágrafo 3 del artículo 437 del E.T. (ver figura 2.)

Figura 2 No Responsables de IVA.

Cuando una entidad compra un bien o adquiere un servicio a una persona que no está obligado a facturar, lo mas probable es que esta persona no expida factura, razón por la cual el adquiriente no tiene un documento válido para soportar el pago del bien o servicio adquirido.

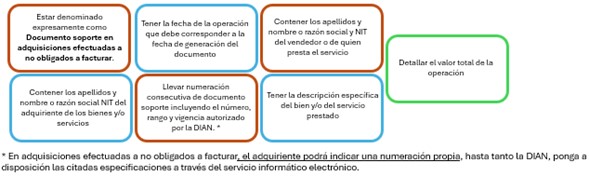

Para solucionar ese inconveniente, el adquiriente deberá elaborar un documento con el cual pueda soportar el costo o la deducción correspondiente, este documento se conoce como “Documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente”

Es importante manifestar que no importa el tamaño, el valor y la cantidad que sea la compra que se realice. La empresa debe siempre pensar que es importante e ideal tener como respaldar la transacción realizada, es por ello que debe tener y conservar el documento soporte, razón por la cual el documento soporte para los no obligados a facturar permitirá contabilizar el hecho económico y servirá como respaldo en impuestos descontables, costos y/o deducciones, caso contrario no será posible llevar esos rubros en las declaraciones tributarias.

Figura 3 Requisitos y Condiciones del Documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente

Si el adquirente de los productos, es decir el comprador tiene la obligación de facturar electrónicamente, el documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente, deberá generarse y transmitirse en forma electrónica. Lo anterior quedó establecido en el artículo 5 de la Resolución 12 del 2021.

El comprador (adquirente) es el responsable de transmitirlo a la DIAN, de acuerdo a lo estipulado en el artículo 2 de la resolución 167 del 2021. Que establece que

- Por cada una de las operaciones en las que se adquieran bienes y/o servicios a sujetos no obligados a expedir factura o documento equivalente, o

- Por operaciones acumuladas semanalmente que se realicen con un mismo proveedor en las que se adquieran bienes y/o servicios con sujetos no obligados a expedir factura o documento equivalente.

Las empresas se encuentran ya en proceso de elaboración y determinación del impuesto sobre la renta para el año gravable 2023, razón por la cual deben de recordar que si no generaron ni transmitieron el Documento soporte en adquisiciones efectuadas a sujetos no obligados a expedir factura de venta o documento equivalente, deberán desconocer costos y deducciones en su declaración de renta, lo que le podría traer como consecuencia un incremento un su renta liquida gravada e impuesto.

Por. Carlos A. Vargas Sierra

Director Programa de Contaduría Pública.

Universidad de San Buenaventura- Cali